社用車の交通事故、修理代の目安と自動車保険料への影響は?

交通事故で相手にケガを負わせてしまったり、物を壊してしまったりした時。また自分の乗っているクルマが壊れてしまって修理したい時。もちろんそのようなトラブルは極力防ぎたいところですが、万が一起きてしまった際に役立つのが自動車保険です。

ただし自動車保険は一度使うと等級がダウンし、翌年継続する際の保険料がアップします。さらに3年間は事故有係数が適用され、同じ等級でも事故無しと事故有では保険料が異なってきます。

人のケガが無く、クルマを含めた物の修理のみであれば、場合によっては自動車保険を使わない方がお得になるケースも…。

今回は自動車保険の等級が関係する車両保有台数9台以下のノンフリート契約の個人および法人について、事故などにより保険を使った場合の保険等級や事故有係数、保険料の差額などを紹介します。また参考までに、クルマが壊れてしまった場合、「修理費がどのくらいかかるのか」についてもまとめました。

自動車保険の等級制度について

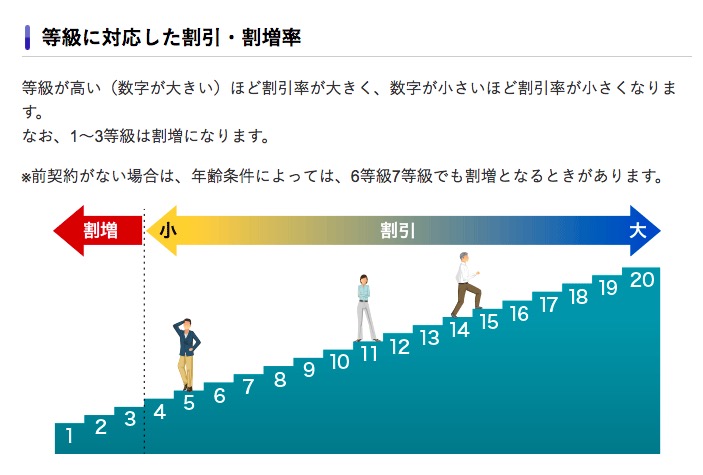

自動車保険はどの自動車保険会社で契約した場合でも、新規で契約すれば6等級でスタートします。

4等級がほぼ割引・割増無の保険料です。つまり6等級からのスタートであれば、基本的には最初から保険料は割引扱いになります。ただし6等級や7等級では年齢条件が全年齢の条件であれば、割増になりますので注意が必要です。

事故が無く、自動車保険の支払が無い場合には、翌年継続時に等級が1つ進みます。等級が1つ進むことにより割引率が高くなり、20等級まで進むと最大63%の割引に。もし事故により自動車保険を使った場合には、翌年継続時に等級が3等級ダウンします。

このあたりの説明はソニー損保のサイトが非常にわかりやすいので、併せてチェックしてみてください。

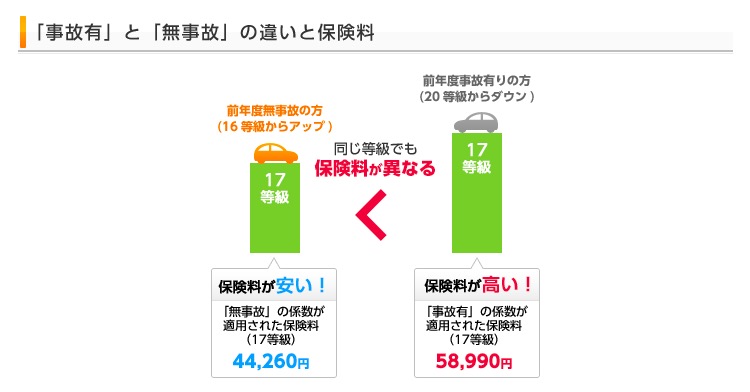

2013年6月1日からの「改定後等級制度」開始に伴い、7等級から20等級について、事故有係数が導入されました。

事故有係数とは、3等級ダウン事故の場合には翌年から3年間、1等級ダウン事故の場合には翌年から1年間、事故有係数で保険料が計算されるというもの。これにより事故があった年の翌年から3年間の保険料が割り増しになります。

本来ならアップしていた等級に追いつくことは20等級の上限に到達するまでは不可能で、それまでの保険料の差額も負担増になります。

あくまでも参考の保険料ですが、おとなの自動車保険のページにある図では、16等級からアップして17等級(無事故係数)の場合と、20等級から3等級ダウンして17等級(事故有係数)の場合を比較しています。差額は14,730円で、事故有係数が適用された方が高くなります。

6等級で新規加入した後に事故で自動車保険を使った場合、翌年の契約時には3等級になります。事故を2回起こして2回自動車保険を使った場合には1等級です。1等級になってしまうと、他の保険会社での保険の引き受けが拒否されることもあります。

3等級ダウン事故

対人・対物賠償で自動車保険を使った場合、翌年の自動車保険の等級は3等級ダウンし、7等級から20等級に該当する場合には事故有係数が3年間適用されます。

事故による相手のケガの治療代、相手のクルマの修理代、電柱や壁を壊した場合の修理代などが該当します。

1等級ダウン事故

台風や洪水、火災、いたずら、盗難、飛来物との衝突などで保険を使った場合は1等級ダウンし、7等級から20等級に該当する場合には事故有係数が1年間適用されます。

1等級ダウン事故に該当する項目は、車両保険の部分になります。車両保険に加入していない場合には保険金は支払われません。車対車の条件の契約でも「限定特約」や「限定+A」の特約に該当するので保険を使った修理が可能です。

2012年の等級制度の改定までは、これらの項目は「等級据え置き事故」として扱われ、現在16等級なら翌年の契約の時も16等級で契約する項目でした。しかし等級程度の改定により、等級ダウン事故扱いになりました。

ノーカウント事故

弁護士費用等補償特約事故や、搭乗者障害保険事故、無保険車傷害保険事故、原付特約事故(ファミリーバイク)の場合は、ノーカウント事故として扱われ、翌年の契約時には等級はそのまま進みます。

ノーカウント事故はこちら側が全く悪くない、クルマの事故に関係するものではない場合が該当します。

保険を使った場合のシュミレーション

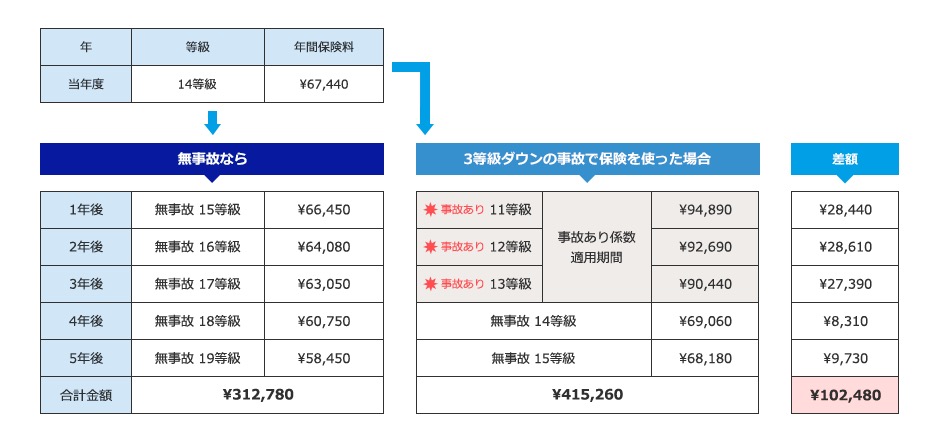

それでは実際に自動車保険を使った場合、保険料にはどのくらいの差が出るのでしょうか。これについてはチューリッヒ保険のサイトが非常にわかりやすいです。ぜひこちらをチェックしてみてください。

ここでは同サイトで紹介されている例も踏まえて少し解説してみたいと思います。

スーパー自動車保険

・始期日:2018/01/01

・車両情報:トヨタ プリウス

・型式:ZVW30

・初度登録 : 平成26年1月、新車割なし、

・使用目的:日常レジャー

・年間距離:5000~10000km以下

・居住地域:神奈川

・免許証色:ブルー

・記名被保険者年齢:30歳

・年齢条件:30歳以上 (男性)

・運転限定:本人・配偶者

・対人賠償:無制限、対物賠償:無制限

・搭乗者傷:1000万円

・人身傷害:3000万円

・車両保険:あり

・車両金額:165万

・車両条件:ワイドカバー

・免責ゼロ特約:あり(免責金額 1回目:0万円 2回目以降10万円)

・身の回り:10万円

・当年等級:14等級(他社新規)

・前年等級:13等級

(1年後以降の車両保険金額 : 150万円→135万円→125万円→115万円→5年後105万円で計算)

14等級で自動車保険を使った場合には、翌年の契約時には11等級事故有係数が適用され、サンプルの場合では事故無しの場合と比較して約28,000円ほど年間保険料が高くなります。

事故有係数は3年間適用されるので、3年間の保険料は割増になることに加えて、本来なら進んでいるはずの等級には最大の20等級に到達するまで追いつくことができません。事故有係数が無くなった時点でも事故が無かった場合との保険料の差額は発生します。

サンプルでは、5年間で約10万円の保険料が割増になった計算になります。修理代が10万円未満の修理に関しては保険を使わずに修理した方がお得になる計算です。

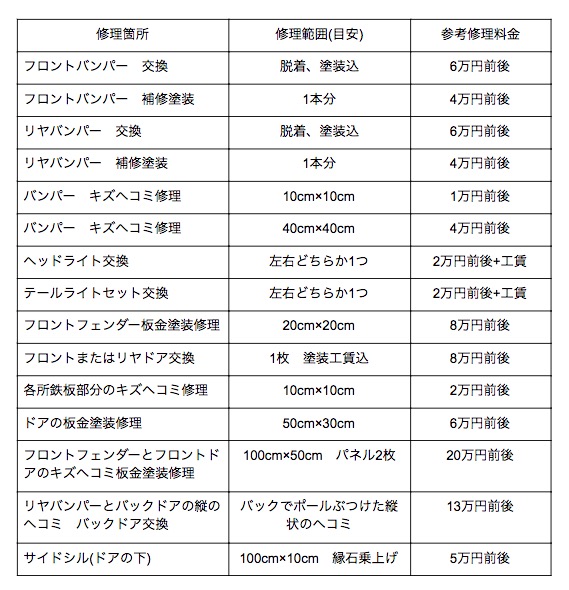

よくある修理箇所と修理代について

修理価格はトヨタカローラクラスや日産シルフィクラスまでのミディアムクラスを参考にしています。車種によっては大幅に修理代金が増す場合もありますし、あくまで目安程度のものだと考えてください。

ディーラー修理や板金専門店修理によっても修理代は大きく差がでる場合があります。修理の際には見積をお願いし、見積の金額を参考に保険修理にするか、修理代を支払うか検討しましょう。

修理箇所が単体ならば、大抵は10万円以内で修理が完了することが予想されます。自分のクルマなら保険を使わずに修理した方がお得になります。ただし社用車の場合には相手への誠実な対応も含めると金額の大小にかかわらず、保険会社と相談し対応することをおススメします。

保険料は会社の経費扱いになり、会社の経費の増大となるでしょう。しかし保険会社を通さずに示談、完結させて後日トラブルになった場合には、会社の信用問題に発展する場合もあります。

事故の大小にかかわらず、警察への連絡を行い事故処理をお願いし、事故証明書を発行してもらいましょう。事故証明がない場合には自動車保険の支払いが行われないので注意が必要です。クルマ同士の衝突で相手に少しでもケガがあれば、人身扱いとなり自動車保険での対応になります。人命救助を最優先することが大切です。

翌年の保険料を節約する方法

事故により自動車保険を使ってしまった場合、翌年の契約時には3等級ダウンで事故有等級が適用されます。

少しでも保険料を節約するためには保険の見直しを検討しましょう。個人の場合は、ダイレクト型自動車保険を選択することで保険料の節約が可能かも知れません。ただ法人の場合はダイレクト型自動車保険が契約できる保険会社は限られており、また、保険料のメリットもありません。

自動車保険の契約内容をもう一度見直してみることが大切です。

・車両保険の金額を下限いっぱいで契約し、免責金額が0の契約なら5万円の契約にしてみる

・人身傷害について、特約でクルマに乗車中の傷害にのみ対応する「搭乗中のみ担保」に切り替えてみる

・減価償却の終了時期6年を目安に、6年を経過した社用車については車両保険を外してみる

もしこれら全てについて自動車保険に反映している場合には、これ以上の保険節約は難しいです。これ以上補償内容を削ってしまうと、事故の際に保険が役に立たず本末転倒になりかねません。事故により、保険を使うことが無いように常に安全運転に心がけることが最も大切です。

事故を防ぐためにできること

ここまで紹介してきた通り、交通事故が起こるとけっこうなコストがかかってきます。それは事故で直接発生するものだけでなく、それ以降の自動車保険料が高くなることもそうですし、金銭面以外の影響もありでしょう。

交通事故を減らすためにできることはいくつもありますが、そのひとつがツールを有効活用することです。今では車両管理や動態管理といわれるシステムが普及しています。「人力」だけでなく、「システム(IT)」をうまく活用することで、事前に事故を防ぐ手助けをしてくれます。

私たちスマートドライブでもクラウド車両管理システム「SmartDrive Fleet」を提供しています。小型の専用デバイスをシガーソケットにとりつけるだけで車両がコネクテッドになり、各ドライバーの運転診断や運転ルート・履歴の自動記録、いつでもブラウザ上で確認ができます。

運転診断結果をもとに事故リスクが高そうなドライバーを判別し、個別指導と併せてプロアクティブにリクスヘッジしていくことが可能になります。人の目ではなかなか気づきにくい「危ない兆候」を発見し、事前に対処する。車内で管理するクルマが増えてきたという方や、信用上絶対に事故を起こしたくないという方。よろしければサイトをチェックしてみてください。